Fed升息循環近尾聲 成長型基金看俏

年初至2023年10月27日,美國10年債利率升96基點至4.835%,近期一度突破5%續創2007年以來新高;且近期以巴戰爭爆發,地緣政治緊張關係削弱市場風險偏好,美股表現高度波動震盪。惟依據Fed最新的利率預測點陣圖顯示目前升息循環基本進入尾聲,基準利率上行空間有限,若Fed升息循環結束,美債利率可望緩降並引領美股上揚1。

自1994年起美國共歷經4波基準利率升降循環,分別為1994~1998年、1999~2003年、2004~2008年及2015~2020年,升息波段平均升息幅度約280基點,降息波段平均降息幅度約350基點,最終升息日至開始降息日平均歷時約260日,美國公債殖利率波段高點多在最終升息日之前出現,平均提前56日2。

Fed升息循環結束後,成長股及科技股表現突出

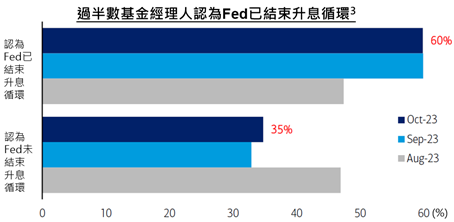

依據10月中發布的美國銀行全球基金經理人調查顯示,約6成受訪的經理人認為Fed已結束升息循環3。觀察近4波Fed升息循環結束後,各類股票資產短、中、長期股價表現多逐步上揚,平均1年後漲幅幾乎都在2位數以上,其中2、3年後表現最佳的資產為成長股及科技股,其中成長股上漲33.0%及47.2%、科技股上漲47.8%及70.5%4。

Fed開始降息後,若未於半年內衰退情況下成長股及科技股表現突出

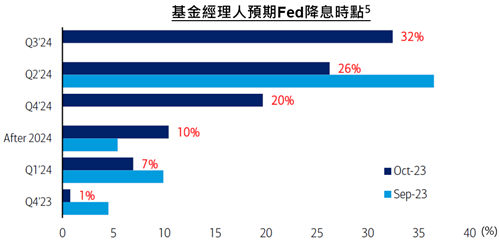

依全球基金經理人調查顯示,多數經理人預期明年Fed將降息,其中預期明年第二季、第三季及第四季降息的比率分別為26%、32%及20%5。觀察近4波Fed開啟降息循環後的表現,其中2波在降息半年內陷入經濟衰退(2001年及2007年),拖累美股平均表現。若排除降息後半年內陷入衰退的2段期間(1995年及2019年),多數股票型資產多逐步上揚,其中2、3年後成長股及科技股表現較佳,其中成長股上漲74%及88.7%、科技股上漲86.3%及108.5%6。

短期市場仍可能維持高波動,建議逢低分批布局摩根士丹利美國增長基金

近期地緣政治緊張與美債利率維持高檔等因素仍可能引發市場高度波動震盪,惟若Fed升息循環結束,美債利率可望緩降並引領股市上揚;且隨第四季消費旺季來臨及AI熱潮的持續發酵,高成長股表現仍相當值得期待7。

摩根士丹利美國增長基金布局美國具破壞式創新題材以及具有強大競爭優勢的中大型新創及成熟企業,預估未來3-5年有高速營收增長潛力;基金持股約7成受惠於AI發展8,多年來基金團隊持續從破壞式創新及軟體研究的角度關注AI領域的發展,基金所持有公司的部分產品已經融入AI系統,預期將對業務產生積極正向的推動作用,建議投資人可於股價回檔時機分批單筆或定期定額布局9。

1資料來源:Bloomberg,截至2023/10/18。國泰投顧整理。2資料來源:Bloomberg,截至2023/10/17。國泰投顧整理。3 資料來源:Bloomberg、BofA,截至2023/10/17。國泰投顧整理。4 資料來源:Bloomberg,統計期間為近4波Fed升息循環結束日起算,分別為1995/2/1、2000/5/16、2006/6/29、2018/12/19,成長股為羅素1000增長股指數,科技股為標普500科技類股指數。國泰投顧整理。過往績效不代表未來結果。5資料來源:Bloomberg、BofA,截至2023/10/17。國泰投顧整理。6 資料來源:Bloomberg,統計期間以近4波Fed降息循環開始日起算,並排除降息後半年內陷入衰退的期間,分別為1995/7/6、2019/7/31,成長股為羅素1000增長股指數,科技股為標普500科技類股指數。國泰投顧整理。過往績效不代表未來結果。7 資料來源:Bloomberg,截至2023/10/17。國泰投顧整理。8 資料來源:MSIM,截至2023/8/22。國泰投顧整理。9資料來源:MSIM,截至2023/8/22。國泰投顧整理。